Finanční krize nastala proto, že banky byly schopny vytvořit příliš mnoho peněz, příliš rychle a použily je k růstu cen nemovitostí a spekulacím na finančních trzích.

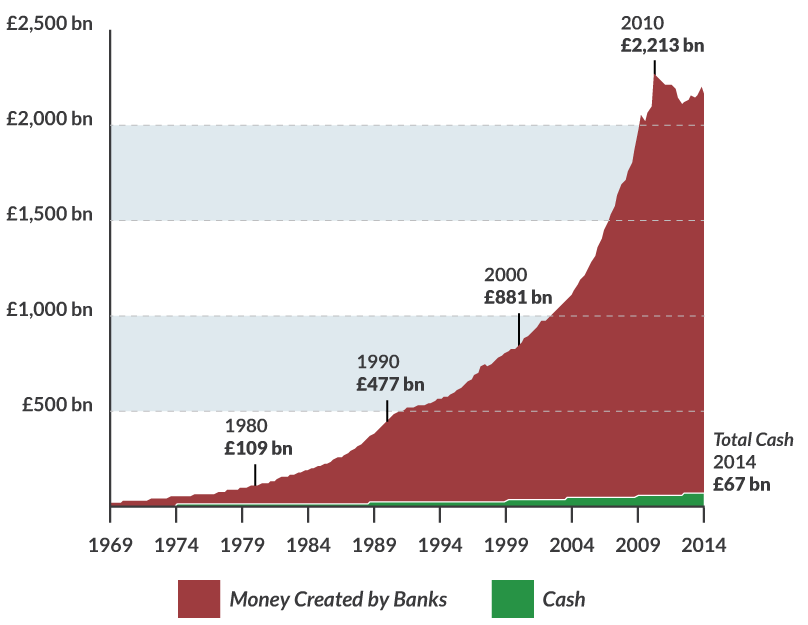

1. Banky vytvořily příliš mnoho peněz…

Pokaždé, když banka poskytne úvěr, vytvoří se nové peníze. V době před finanční krizí banky vytvářely obrovské sumy nových peněz poskytováním půjček. Za pouhých 7 let zdvojnásobili množství peněz a dluhů v ekonomice.

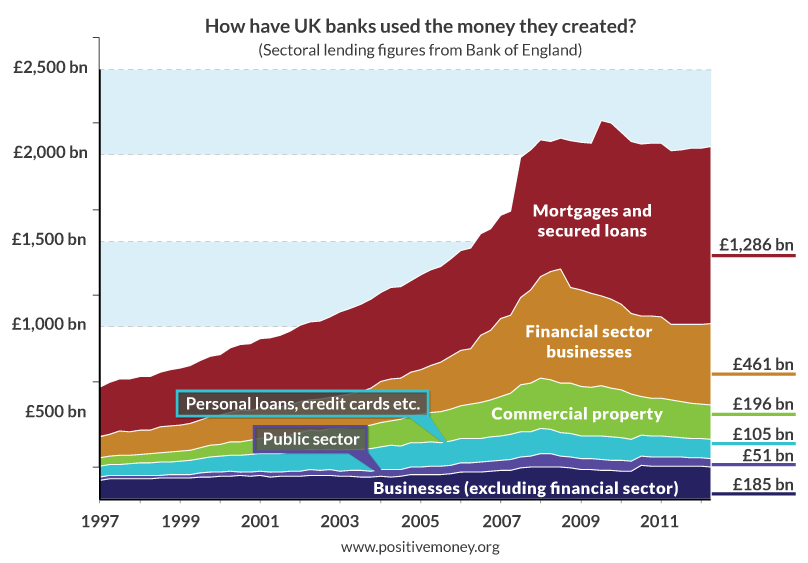

2. …a použil tyto peníze k tlačení cen domů a spekulacím na finančních trzích

Velmi málo z bilionů liber, které banky vytvořily v letech 2000–2007, šlo do podniků mimo finanční sektor:

- Přibližně 31 % šlo do rezidenčních nemovitostí, což tlačilo ceny domů rychleji než mzdy.

- Dalších 20 % šlo do komerčních nemovitostí (kancelářské budovy a další obchodní nemovitosti)

- Přibližně 32 % šlo do finančního sektoru a stejných finančních trhů, které nakonec zkolabovaly během finanční krize.

- Ale jen 8 % všech peněz, které banky v této době vytvořily, šlo dopodniků mimo finanční sektor.

- Dalších 8 % šlo do kreditních karet a osobních půjček.

3. Dluhy se nakonec staly nesplatnými

Půjčování velkých částek peněz na trhu s nemovitostmi zvyšuje cenu domů spolu s úrovní osobního dluhu. Ze všech půjček, které banky poskytnou, se musí platit úrok, a protože dluh roste rychleji než příjmy, někteří lidé nakonec nebudou schopni držet krok se splátkami. V tuto chvíli přestávají splácet své úvěry a banky se ocitají v nebezpečí bankrotu.

4. To způsobilo finanční krizi

Jak bývalý předseda britského úřadu pro finanční služby Lord (Adair) Turner uvedl v únoru 2013:

„Finanční krize v letech 2007 až 2008 nastala, protože jsme nedokázali omezit

vytváření soukromých úvěrů a peněz finančním systémem“.Lord Adair Turner, vystupující jako předseda Financial Services Authority, 6. února 2013

Tento proces způsobil finanční krizi. Bezprostředně po krizi banky omezily své nové úvěry podnikům a domácnostem. Zpomalení poskytování úvěrů způsobilo pokles cen na těchto trzích, a to znamená, že ti, kteří si půjčili příliš mnoho na to, aby mohli spekulovat na rostoucí ceny, museli svá aktiva prodat, aby své půjčky splatili. Ceny domů klesly a bublina praskla. V důsledku toho banky zpanikařily a úvěry ještě více omezily. Začíná tak sestupná spirála a ekonomika přechází do recese.

5. Po krizi banky odmítají půjčovat a ekonomika se zmenšuje

Banky půjčují, když jsou si jisti, že budou splaceny. Když se tedy ekonomice daří špatně, banky raději omezí své půjčky. Přestože však snižují objem nových půjček, které poskytují, veřejnost musí stále splácet dluhy, které již mají.

Problém je, že když se peníze použijí na splácení úvěrů, tyto peníze se ‚zničí‘ a zmizí z ekonomiky. Jak popisuje Bank of England:

“Stejně jako sjednání nového úvěru vytváří peníze, splácení bankovních úvěrů ničí peníze. Banky poskytující úvěry a spotřebitelé, kteří je splácejí, jsou nejvýznamnějšími způsoby, jak jsou v moderní ekonomice vytvářeny a ničeny bankovní vklady.” (Vytváření peněz v moderní ekonomice, Bank of England, str. 3-4)

Takže když lidé splácejí půjčky rychleji, než banky poskytují nové půjčky, je to jako vypouštění oleje z motoru auta: ekonomika se zpomaluje a ceny klesají. V důsledku toho hrozí, že ekonomika sklouzne do spirály „dluhové deflace“, kdy mzdy a ceny klesají, ale hodnota dluhů lidí se nemění, což povede k tomu, že dluhy budou v „reálném“ vyjádření relativně dražší. Dokonce i ty podniky a lidé, kteří se nepodíleli na vytvoření bubliny, trpí, což způsobuje recesi.

Přispěvatelé Investopedie pocházejí z různých prostředí a během 24 let přispěly tisíce odborných spisovatelů a editorů.

Aktualizováno prosince 18, 2023

Hodnotil

Zhodnotil Michael J Boyle

Michael Boyle je zkušený finanční profesionál s více než 10 lety práce v oblasti finančního plánování, derivátů, akcií, fixního příjmu, projektového řízení a analytiky.

Skutečnost ověřena

Fakt ověřený Amanda Bellucco-Chatham

Amanda Bellucco-Chatham je redaktorka, spisovatelka a kontrolorka faktů s dlouholetými zkušenostmi s výzkumem témat osobních financí. Speciality zahrnují obecné finanční plánování, rozvoj kariéry, půjčování, odchod do důchodu, daňovou přípravu a úvěr.

:max_bytes(150000):strip_icc()/great-recession_sourcefile-1-26478e8a0b5e48ce9df18f92cc991a7e.jpg)

Jaká byla velká recese v roce 2008?

Velká recese byl prudký pokles ekonomické aktivity, který začal v roce 2007 a trval několik let a přelil se do globálních ekonomik. Je považován za nejvýznamnější pokles od Velké hospodářské krize ve 1930. letech 2007. století. Termín „velká recese“ se vztahuje jak na americkou recesi, která oficiálně trvá od prosince 2009 do června 2009, tak na následnou globální recesi v roce XNUMX.

Ekonomický propad začal, když americký trh s bydlením šel od boomu k pádu a hodnota velkého množství cenných papírů zajištěných hypotékami (MBS) a derivátů prudce klesla.

Key Takeaways

- Velká recese se vztahuje k hospodářskému poklesu od roku 2007 do roku 2009 po prasknutí bubliny na trhu s nemovitostmi v USA a celosvětové finanční krizi.

- Velká recese byla nejvážnější ekonomickou recesí ve Spojených státech od Velké hospodářské krize ve 1930. letech XNUMX. století.

- V reakci na velkou recesi federální úřady rozpoutaly bezprecedentní fiskální, monetární a regulační politiku, což někteří, ale ne všichni, připisují následnému oživení.

Pochopení Velké recese

Termín „Velká recese“ je hrou s termínem „Velká deprese“ z 1930. let 10. století, kdy hrubý domácí produkt (HDP) klesl o více než 25 % a nezaměstnanost dosáhla XNUMX %.

I když neexistují žádná explicitní kritéria pro odlišení deprese od vážné recese, mezi ekonomy existuje téměř shoda, že pokles v letech 2007-2009 nebyl depresí. Během Velké recese se HDP USA snížil o 0.3 % v roce 2008 a 2.8 % v roce 2009, zatímco nezaměstnanost krátce dosáhla 10 %.

Příčiny velké recese

Podle zprávy Komise pro šetření finanční krize z roku 2011 bylo možné velké recesi předejít. Jmenovaní, mezi nimiž bylo šest demokratů a čtyři republikáni, uvedli několik klíčových faktorů, které podle nich vedly k poklesu.

Za prvé, zpráva identifikovala selhání vlády při regulaci finančního odvětví. Toto selhání regulace zahrnovalo neschopnost Fedu zastavit banky v poskytování hypoték lidem, kteří se následně ukázali jako špatné úvěrové riziko.

Dále příliš mnoho finančních společností na sebe vzalo příliš velké riziko. Stínový bankovní systém, který zahrnoval investiční firmy, vyrostl, aby mohl konkurovat systému depozitního bankovnictví, ale nebyl pod stejným dohledem nebo regulací. Když selhal stínový bankovní systém, kolaps ovlivnil tok úvěrů spotřebitelům a podnikům.

Mezi další příčiny, které zpráva identifikovala, patřily nadměrné půjčování spotřebitelů a korporací spolu se zákonodárci, kteří plně nechápali kolabující finanční systém. To vytvořilo bubliny aktiv, zejména na trhu s bydlením, protože hypotéky byly poskytovány za nízké úrokové sazby nekvalifikovaným dlužníkům, kteří je následně nemohli splácet. Následný výprodej způsobil pokles cen bydlení a nechal mnoho dalších majitelů domů pod vodou. To zase vážně ovlivnilo trh s cennými papíry zajištěnými hypotékami (MBS) v držení bank a dalších institucionálních investorů a poptávka po nich umožňovala věřitelům poskytovat hypotéky rizikovým dlužníkům.

Původy a důsledky

Imploze bubliny Dotcom v roce 2001 následovaná útoky na World Trade Center z 11. září 2001 zasáhla americkou ekonomiku. Americká centrální banka reagovala snížením úrokových sazeb na nejnižší úroveň od Bretton Woods, aby stimulovala ekonomiku. Fed držel úrokové sazby nízko až do poloviny roku 2004.

V kombinaci s federální politikou na podporu vlastnictví domů pomohly nízké úrokové sazby vyvolat boom na realitních a finančních trzích a dramatický nárůst objemu celkového hypotečního dluhu. Finanční inovace, jako jsou nové typy subprime a nastavitelné hypotéky, umožnily dlužníkům, z nichž mnozí by se jinak nemuseli kvalifikovat, získat úvěry na bydlení za velkorysých podmínek na základě očekávání, že úrokové sazby zůstanou nízké a ceny domů budou nadále růst.

Od roku 2004 do roku 2006 však Federální rezervní systém zvýšil úrokové sazby, aby kontroloval inflaci. S růstem úrokových sazeb se tok nových úvěrů tradičními bankovními kanály do nemovitostí zpomalil. Co je vážnější, sazby u stávajících nastavitelných hypoték a exotických půjček se začaly měnit na mnohem vyšší sazby, než mnozí dlužníci očekávali (nebo byli věřiteli vedeni k očekávání). Když měsíční splátky hypoték přesáhly schopnost dlužníků splácet (a nemohli jednoduše refinancovat, protože ceny přestaly neustále růst), mnoho dlužníků začalo prodávat. Nárůst nabídky praskl to, co bylo později všeobecně uznáváno jako bublina na trhu nemovitostí.

Během boomu v oblasti bydlení v USA prodávaly finanční instituce cenné papíry zajištěné hypotékami a komplexní derivátové produkty na bezprecedentní úrovni. Když se v roce 2007 zhroutil trh s nemovitostmi, hodnota těchto cenných papírů prudce klesla. Úvěrové trhy, které financovaly bublinu na trhu s nemovitostmi, rychle následovaly pokles cen nemovitostí do poklesu, když se v roce 2007 začala rozvíjet úvěrová krize. Solventnost bank a finančních institucí s nadměrným zadlužením dosáhla bodu zlomu s kolapsem Bear Stearns v březnu 2008.

Věci vyvrcholily později toho roku s bankrotem Lehman Brothers, čtvrté největší investiční banky v zemi, v září 2008. Nákaza se rychle rozšířila do dalších ekonomik po celém světě, zejména v Evropě. V důsledku velké recese ztratily jen Spojené státy podle údajů amerického úřadu pro statistiku práce více než 8.7 milionu pracovních míst, čímž se míra nezaměstnanosti zdvojnásobila. Americké domácnosti dále ztratily zhruba 19 bilionů dolarů na čistém jmění, jak akciový trh klesal, podle amerického ministerstva financí. Oficiálním datem ukončení Velké recese byl červen 2009.

důležitý

Dodd-Frankův zákon z roku 2010 poskytl vládě kontrolu nad krachujícími finančními institucemi a možnost zavést ochranu spotřebitelů proti predátorskému půjčování.

Reakce na velkou recesi

Agresivní monetární politika, kterou přijala americká Federální rezervní banka spolu s dalšími centrálními bankami po celém světě, byla široce uznávána za to, že zabránila ještě větším škodám na globální ekonomice. Někteří však tyto kroky také kritizovali a tvrdili, že prodloužili recesi a že položili základy pro pozdější recesi.

Měnová a fiskální politika

Například Fed snížil klíčovou úrokovou sazbu téměř na nulu, aby podpořil likviditu, a bezprecedentním krokem poskytl bankám mimořádné půjčky ve výši 7.7 bilionu dolarů v rámci politiky známé jako kvantitativní uvolňování (QE).

Spolu se zaplavením likvidity se americká federální vláda pustila do masivního programu na stimulaci ekonomiky v podobě výdajů ve výši 787 miliard dolarů podle amerického zákona o obnově a reinvesticích. Tato monetární a fiskální politika snížila okamžité ztráty velkých finančních institucí a velkých společností.

Zákon Dodd-Frank

Vláda nejen zavedla stimulační balíčky, ale zavedla také novou finanční regulaci. V 1990. letech USA zrušily Glass-Steagallův zákon, nařízení z dob deprese, které oddělovalo investice od retailového bankovnictví s cílem snížit systémové riziko. Někteří ekonomové tvrdí, že tento krok pomohl způsobit krizi. Zrušení umožnilo sloučení některých velkých amerických bank a vytvoření větších institucí, z nichž mnohé později zkrachovaly a musely být zachráněny.

V reakci na to v roce 2010 americký Kongres schválil a tehdejší prezident Barack Obama podepsal Dodd-Frankův zákon, který dal vládě rozšířenou pravomoc regulovat finanční sektor, včetně větší kontroly nad finančními institucemi, které byly považovány za na prahu úpadku. Vytvořila také ochranu spotřebitele před predátorským půjčováním.

Kritici Dodda-Franka však poznamenávají, že hráči a instituce ve finančním sektoru, které aktivně řídily a těžily z predátorských půjček a souvisejících praktik během realitní a finanční bubliny, byly také hluboce zapojeny jak do návrhu nového zákona, tak do agentur pověřených jeho realizace.

Americká federální vláda utratila 787 miliard dolarů na stimulaci ekonomiky během Velké recese podle amerického zákona o obnově a reinvesticích, podle rozpočtového úřadu Kongresu.

Zotavení z velké recese

Po těchto politikách se ekonomika postupně zotavovala. Reálný HDP dosáhl dna ve druhém čtvrtletí roku 2009 a znovu dosáhl svého vrcholu před recesí ve druhém čtvrtletí roku 2011, tři a půl roku po počátečním začátku oficiální recese. Finanční trhy se zotavily, když Wall Street zaplavila záplava likvidity.

Dow Jones Industrial Average (DJIA), který ze svého maxima ze srpna 2007 ztratil více než polovinu své hodnoty, se začal v březnu 2009 zotavovat a o čtyři roky později, v březnu 2013, prolomil své maximum z roku 2007.

Pro dělníky a domácnosti byl obraz méně růžový. Nezaměstnanost byla na konci roku 5 na 2007 %, v říjnu 10 dosáhla maxima 2009 % a na 5 % se vrátila až v roce 2015, téměř osm let po začátku recese. Reálný střední příjem domácností se dostal na úroveň před recesí až v roce 2016.

Kritici politické reakce a toho, jak utvářela oživení, tvrdí, že přílivová vlna likvidity a deficitních výdajů podpořila politicky propojené finanční instituce a velké podniky na úkor obyčejných lidí. Také to mohlo zpozdit zotavení tím, že vázalo ekonomické zdroje v odvětvích a činnostech, které si zasloužily krach, když tato aktiva a zdroje mohly být použity jinými podniky k expanzi a vytváření pracovních míst.

Jak dlouho trvala velká recese?

Podle oficiálních údajů Federálního rezervního systému trvala Velká recese osmnáct měsíců, od prosince 2007 do června 2009.

Došlo od velké recese k recesi?

Oficiálně ne. Zatímco ekonomika utrpěla a trhy po vypuknutí celosvětové pandemie COVID-19 na začátku roku 2020 utrpěly, stimulační úsilí bylo účinné při zabránění plné recesi v USA. Někteří ekonomové se však obávají, že recese stále může být. horizont ke konci roku 2022.

Jak moc se zhroutil akciový trh během velké recese?

9. října 2007 uzavřel Dow Jones Industrial Average na svém maximu před recesí 14,164.53 5. Do 2009. března 50 index klesl o více než 6,594.44 % na XNUMX XNUMX.

29. září 2008. Dow Jones klesl za jeden den téměř o 778 bodů. Jednalo se o největší bodový pokles v historii až do pádu trhu v březnu 2020 na začátku pandemie COVID-19.

Bottom Line

Velká recese trvala v USA zhruba od roku 2007 do roku 2009, i když se nákaza rozšířila po celém světě a některé ekonomiky postihla déle. Základní příčinou bylo nadměrné poskytování hypotečních úvěrů dlužníkům, kteří by za normálních okolností neměli nárok na úvěr na bydlení, což značně zvýšilo riziko pro věřitele. Věřitelé byli ochotni podstoupit toto riziko, protože mohli jednoduše zabalit půjčky do nástroje, který prodali, a přenést riziko na investory. Nízké úrokové sazby a špatný regulační dohled po zrušení Glass-Steagallova zákona problém ještě zhoršily, protože úvěry byly levné a úvěrové instituce byly osvobozeny od regulací, které by bránily jejich schopnosti kombinovat komerční a investiční bankovnictví, které zákon oddělil. .

Když se ekonomika zhroutila a finanční instituce selhaly, vláda USA zahájila masivní záchranný program, který zahrnoval pomoc spotřebitelům a mnoha nezaměstnaným prostřednictvím amerického zákona o obnově a reinvesticích ve výši 787 miliard dolarů. Většina vděčí záchranným balíkům a ARRA za poskytnutí tolik potřebné pomoci veřejnosti a za záchranu finančního odvětví (spolu s jinými odvětvími) před úplným selháním, ale někteří tvrdí, že peníze použité na záchranu insolventních institucí mohly být nasměrovány do produktivnějších podniků. spíše než jej používat k záchraně těch neúspěšných.