Startup eVTOL Lilium NV (NASDAQ:LILM) šel ve stopách většiny svých protějšků a de-SPAC a od realizace podnikové kombinace klesl o více než 80 %, protože společnost čelí nestálému a náročnému makroprostředí s reálnými výnosy více než šesti. do osmi čtvrtí daleko. Společnost Lilium předpovídala obrovský potenciál příjmů ze škálování své obchodní sítě a podnikových řešení. I když se společnost Lilium připravuje na příjem předběžných vkladů v příštím roce před uvedením v plném rozsahu v letech 2024 a 2025, čímž připravuje půdu pro rychlé generování příjmů, společnost pravděpodobně bude potřebovat hotovost, aby dosáhla takových milníků, vzhledem ke své současné rychlosti vypalování hotovosti.

Promítání masivního růstu v měřítku

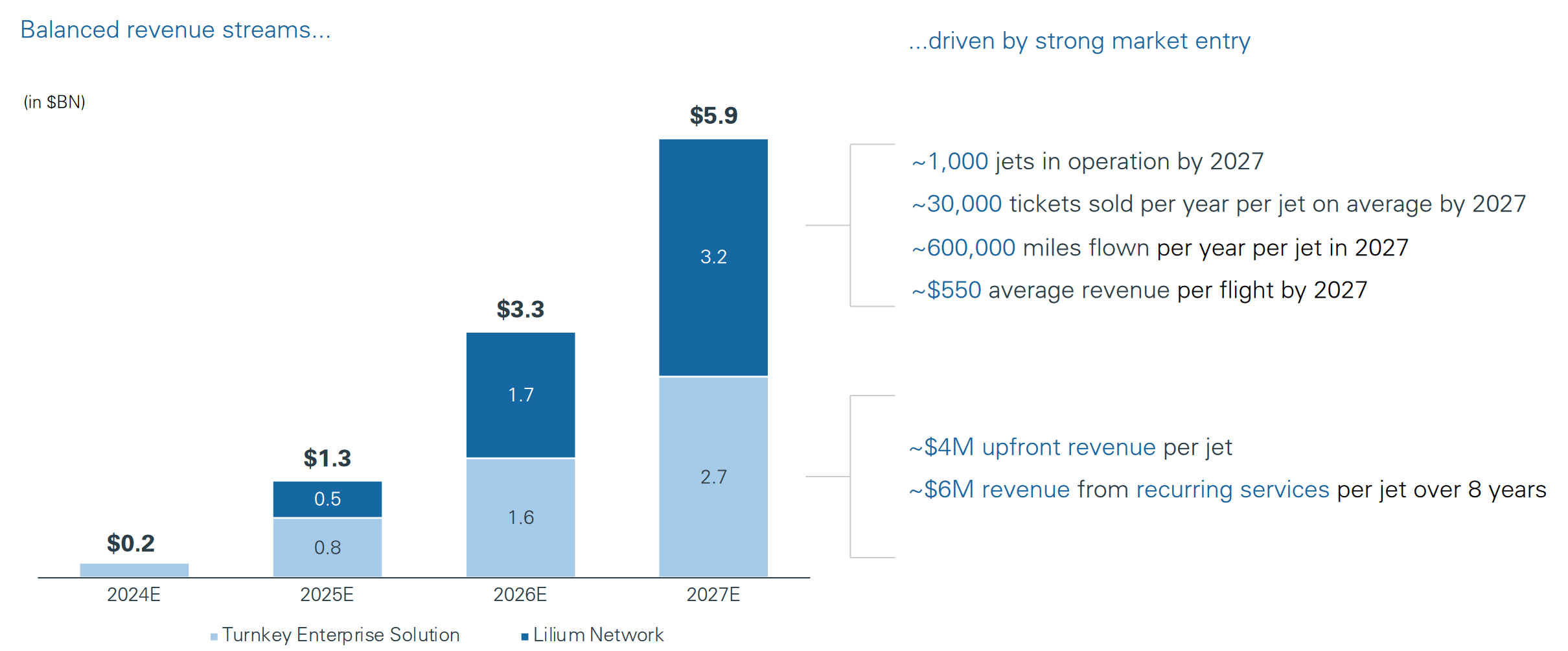

Ačkoli je to ještě asi pět až šest čtvrtletí, než Lilium začne generovat nějaké smysluplné příjmy (kromě vkladů), společnost Lilium stanovila projekce masivního růstu v prvních několika letech komerčního provozu.

V rámci svých prezentací SPAC Lilium poznamenalo, že své první příjmy vidí ve fiskálním roce 24, přičemž komercializace sítí pro cestující generuje příjmy ve fiskálním roce 25.

Management předpokládal jeden z nejrychlejších temp růstu na celém trhu, jakmile začne generování příjmů – prognóza ukazuje na růst na ~210% CAGR v počáteční fázi zavádění od FY24 do FY27. Tržby by v roce 200 začínaly na přibližně 2024 milionech dolarů a do roku 6 by se měly zvýšit na necelých 2027 miliard dolarů.

Je však důležité brát tato čísla s větší rezervou – poskytnutí tak optimistických předpovědí masivního růstu výnosů umožnilo většině SPAC získat vysoké ocenění, a tak se spláchnout hotovostí; kvalitativní uvolňování a makro/politické podmínky v té době také umožnily, aby taková ocenění běžela na denním pořádku.

eVTOL by mohl být na cestě k narušení dopravního sektoru jako celku – může eliminovat nebo nahradit potřebu jízdy na střední vzdálenosti a také otevřít celou oblast možností v krátkodobé letecké a nákladní dopravě. Potenciál je obrovský – Lilium odhadlo svůj TAM na ~ 1 bilion dolarů.

Realističtější předpověď

Zatímco původní prognóza společnosti Lilium poskytovala některé vysoce optimistické projekce příjmů a rozsahu, společnost Lilium postupuje vpřed s ranými fázemi komercializace prostřednictvím závazků v oblasti tryskových letadel. Lilium plánuje přijmout vklady během roku 2023 na tryskáče, ale v současné době má k dnešnímu dni téměř 500 závazků s některými významnými leteckými jmény, jako je Brazil’s Azul (AZUL).

Pokud by společnost Lilium přesunula většinu nebo všechny tyto počáteční závazky na pevné objednávky, které mají být dodány v letech 2024/2025, mohla by být firma na dobré cestě k generování smysluplných příjmů do roku 2025.

S přibližně 500 sedmimístnými tryskami a průměrnou cenou mezi 4 miliony až 4.5 miliony dolarů za tryskové letadlo (očekává se, že 16místný letoun bude uveden na trh až v roce 2028), má Lilium předběžnou knihu objednávek v hodnotě přibližně 2 miliardy dolarů. Splnění může trvat až do poloviny roku 2026, což naznačuje, že příjmy se do té doby mohou zvýšit na ~1.2 až 1.5 miliardy dolarů.

Atraktivní jednotka Ekonomika v měřítku

Předpokládaná ekonomika jednotky Lilium je také relativně atraktivní – průměrný příjem na let 550 USD s 10 až 15 lety za den by mohl vygenerovat 5,500 8,300 až 2 2.5 USD na tryskové letadlo za den – nebo 1,000 miliony až 2 milionu USD ročně. V měřítku 14 125 tryskáčů to jsou příjmy přes 600 miliardy dolarů. Opět bude chvíli trvat, než dosáhne takového měřítka, pokud vůbec. Předpokládaná floridská síť XNUMX vertiportů a XNUMX tryskáčů společnosti Lilium dosáhla ročních příjmů ve výši XNUMX milionů dolarů, což naznačuje, že potenciál příjmů by mohl být vyšší s více lety.

Geografická expanze také poskytuje společnosti Lilium sféru příležitostí – pokud jedna síť na Floridě dokáže zaznamenat více než půl miliardy tržeb ročně v měřítku, výnosový potenciál dvou až tří desítek sítí po celém světě, menších a větších velikostí, výrazně zvyšuje tržby. Síť cestujících Lilium může generovat.

Značná rizika spuštění

I když společnost Lilium postupuje společně s certifikací EASA, zkušebními lety a ukázkami a posouvá se směrem k přijímání záloh a přeměně závazků na pevné dodací objednávky, společnost stále čelí značným rizikům.

Cash Burn Rate

Společnost Lilium neočekává, že bude generovat desetník podstatných příjmů alespoň do FY24 (s vklady splatnými ve FY23), s plnou komercializací se očekává ve FY25 a FY26. Vzhledem k délce doby, než začnou příjmy, je to ze své podstaty riskantní a bude pravděpodobně potřebovat značnou injekci hotovosti k rozšíření a rozvoji své obchodní sítě, i když se snaží dodržet míru hotovostních výdajů ve výši 60 milionů EUR za čtvrtletí.

Na konci druhého čtvrtletí měla Lilium likviditu přibližně 2 milionů EUR plus úvěrovou linku ve výši 229 milionů EUR, kterou může využít na úkor zředění akcionářů. Při současném kurzu hotovosti bude mít Lilium na konci roku 75 celkovou likviditu kolem 170 milionů EUR, včetně ELOC.

S ohledem na tuto skutečnost bude společnost Lilium pravděpodobně potřebovat rozsáhlé navýšení kapitálu v 1. čtvrtletí 2023, nejpozději však ve 2. čtvrtletí, aby mohla plně financovat svůj komerční nárůst do konce let 2023 a 2024. Vzhledem k tomu, že se očekává, že míra hotovostních výdajů poroste v průběhu seriálu výroba se začne rozšiřovat do roku 2024, Lilium možná bude muset získat až 500 milionů EUR. Prostřednictvím dluhu to bude pravděpodobně drahé vzhledem k finanční situaci společnosti Lilium, nedostatečným tržbám a nedostatečným produktům a riziku uvedení na trh, stejně jako současnému prostředí sazeb. Prostřednictvím akcií pravděpodobně dojde při současné ceně akcií k podstatnému zředění, čímž se získá dokonce 150 milionů EUR, zatímco konvertibilní dluhopisy také mohou v budoucnu utrpět významné zředění.

Bezpečnostní rizika

Společnost Lilium poznamenala, že její termíny spuštění jsou „nezbytně ze své podstaty nejisté a podléhají celé řadě významných obchodních, ekonomických, konkurenčních a jiných rizik a nejistot, které by mohly způsobit, že se skutečné výsledky budou podstatně lišit“. Došlo například k „negativnímu bezpečnostnímu incidentu zahrnujícího jednoho z konkurentů skupiny Lilium, který měl za následek sníženou poptávku po letadlech nebo službách skupiny Lilium“, a více možných událostí v budoucnu v konkurenčním prostředí Lilium by mohlo ovlivnit poptávku a časové osy.

Je to podobný případ jako u autonomních vozidel, jejichž cílem je převrat v pozemní dopravě a jízdě hailingem, například zlepšením bezpečnosti – pokud AV neprokáží bezpečnost, plány na komercializaci se zdrží; pro eVTOL, pokud trysky mají nepříznivé bezpečnostní události nebo havárie, plány komercializace a časové osy se mohou podstatně zpozdit. Létání s sebou nese značné riziko pro cestující, a pokud Lilium zaznamená nějaké nepříznivé bezpečnostní incidenty, mohlo by to poškodit jeho bezpečnostní profil a zpozdit plány startu.

Mezi další rizika patří certifikace, která trvá déle, než se očekávalo kvůli novému typu příslušného letadla, vybudování sítě vertiportů (a nákladů s tím spojených) a také širší konkurenční prostředí v sektoru eVTOL.

výhled

Lilium je zralé na potenciální růst díky komercializaci a rozšiřování své sítě eVTOL na Floridě a v Německu před expanzí do dalších geografických oblastí. Startup však stále čelí náročné a dlouhé časové ose, než dosáhne komercializace, zbývají čtyři až šest čtvrtletí, než začne komercializace generovat skutečné příjmy. Lilium čelí mnoha rizikům pro komercializaci, jmenovitě rizikům souvisejícím s bezpečností a velkou potřebou hotovosti na financování operací do roku 2024 a dále. Akcie by mohly čelit značnému poklesu v důsledku náročného makroprostředí a potřeby získat kapitál, ale pro investora, který podstupuje riziko, může být potenciál růstu výrazně velký.

Tento článek byl napsán