Zákonná fúze (také „tradiční“ nebo „jednokroková“ fúze)

Tradiční fúze je nejběžnějším typem veřejné akviziční struktury. Fúze popisuje akvizici, při které dvě společnosti společně vyjednají smlouvu o fúzi a legálně se spojí.

Je vyžadován souhlas cílového akcionáře

Cílové představenstvo nejprve fúzi schválí a následně přejde k hlasování akcionářů. Většinou postačuje hlas většinového akcionáře, ačkoli některé cíle vyžadují podle jejich zakládacích dokumentů nebo platných zákonů státu hlas supervětšiny.

V praxi

Více než 50 % všech amerických společností je registrováno v Delaware, kde je zákonem většinové hlasování.

Při platbě s > 20 % akcií je vyžadován souhlas akcionáře kupujícího

Nabyvatel může jako protihodnotu nákupu použít hotovost nebo akcie nebo kombinaci obou. Nabyvatel může také potřebovat souhlas akcionáře, pokud v rámci obchodu vydá více než 20 % svých akcií. Je to proto, že to vyžadují burzy NYSE, NASDAQ a další. Hlasování kupujícího akcionáře se nevyžaduje, pokud je protiplnění v hotovosti nebo je v transakci vydáno méně než 20 % akcií nabyvatele.

Příklad fúze (jednokroková fúze)

Akvizice LinkedIn společností Microsoft v červnu 2016 je příkladem tradiční fúze: Vedení LinkedIn provedlo proces prodeje a pozvalo několik uchazečů, včetně společností Microsoft a Salesforce. LinkedIn podepsal smlouvu o fúzi se společností Microsoft a poté vydal zmocnění k fúzi se žádostí o souhlas akcionáře (nebyl vyžadován žádný souhlas akcionáře společnosti Microsoft, protože se jednalo o hotovostní dohodu).

Primární výhodou strukturování obchodu jako fúze (na rozdíl od dvoufázové struktury nebo struktury nabídky tendru, kterou popíšeme níže) je, že nabyvatel může získat 100 % cíle, aniž by musel jednat s každým jednotlivým akcionářem – prostou většinou hlas je dostačující. Proto je tato struktura běžná pro akvizice veřejných společností.

Právní mechanika fúze

Poté, co cíloví akcionáři fúzi schválí, jsou cílové akcie staženy, všechny akcie jsou vyměněny za hotovost nebo akcie nabyvatele (v případě LinkedIn to byla celá hotovost) a cílové akcie jsou zrušeny. Právní pokutou je, že existuje několik způsobů, jak strukturovat fúzi. Nejběžnější strukturou je a reverzní trojúhelníková fúze (Aka zpětná fúze dceřiných společností), ve které nabyvatel založí dočasnou dceřinou společnost, do které se cílová společnost sloučí (a dceřiná společnost se zruší):

Zdroj: Latham & Watkins

Nabídka nabídkového řízení nebo nabídka výměny (také znám jako „dvoufázové sloučení“)

Kromě tradičního přístupu k fúzi popsaného výše lze akvizici provést také tak, že kupující jednoduše získá akcie cíle přímou a veřejnou nabídkou k jejich získání. Představte si, že místo toho, aby nabyvatel vyjednával s vedením LinkedIn, jednoduše šel přímo za akcionáři a nabídl jim hotovost nebo akcie výměnou za každou akcii LinkedIn. Toto se nazývá a nabídka (pokud nabyvatel nabízí hotovost) nebo an burzovní nabídka (pokud nabyvatel nabízí akcie).

- Hlavní výhoda: Nabyvatelé mohou obejít vedení a představenstvo prodejce

Jednou výraznou výhodou přímého nákupu akcií je to, že umožňuje kupujícím zcela obejít management a představenstvo. Proto nepřátelské převzetí jsou téměř vždy strukturovány jako nákup akcií. Nákup akcií však může být atraktivní i při přátelské transakci, ve které je málo akcionářů, což urychluje proces tím, že se vyhne jinak požadovaným schůzím vedení a představenstva a hlasování akcionářů. - Hlavní nevýhoda: Nabyvatelé se musí vypořádat s potenciálním zdrženíms

Problém s přímým nákupem cílových akcií spočívá v tom, že k získání 100% kontroly nad společností musí nabyvatel přesvědčit 100% akcionářů, aby prodali své akcie. Pokud existují převahy (jak by tomu bylo téměř jistě u společností s rozptýlenou akcionářskou základnou), může nabyvatel také získat kontrolu nad většinou akcií, ale pak bude mít menšinové akcionáře. Nabyvatelé obecně raději nejednají s menšinovými akcionáři a často se snaží získat 100 % cíle.

Dvoufázové sloučení

S výjimkou vysoce koncentrované akcionářské základny, která by usnadnila kompletní 100% nákup v jednom kroku (funkční pro soukromé cíle s několika akcionáři, se kterými lze přímo vyjednávat), jsou nákupy akcií ovlivněny prostřednictvím tzv. dvoustupňové sloučení. Prvním krokem je nabídka tendru (nebo výměny), kdy kupující usiluje o dosažení většinového vlastnictví, a druhým krokem je získat vlastnictví na 100 %. V tomto kroku musí nabyvatel dosáhnout určité hranice vlastnictví, která ho právně opravňuje vytlačit menšinové akcionáře (ilustrováno níže).

Zdroj: Latham & Watkins

První krok: nabídka výběrového řízení nebo nabídka výměny

K zahájení nabídky nabídkového řízení zašle kupující každému akcionáři „nabídku ke koupi“ a předloží SEC přílohu TO s nabídkou nabídkového řízení nebo nabídkou výměny připojenou jako exponát. V reakci na to musí cíl podat své doporučení (v plánu 14D-9) do 10 dnů. Při nepřátelském pokusu o převzetí cíl doporučí proti nabídce tendru. Zde můžete vidět vzácný spravedlivý názor, který tvrdí, že transakce není spravedlivá.

Kupující podmíní svůj závazek dokončit nákup dosažením určitého prahu účasti cílového akcionáře k určitému datu (obvykle alespoň 20 dnů od nabídky tendru). Obvykle je tímto prahem většina (> 50 %), což je minimum požadované pro zákonný přechod k dalšímu kroku, aniž by bylo nutné jednat s menšinovými akcionáři.

Krok dva: back-end (neboli „vytlačení“) sloučení

Dosažení alespoň 50% vlastnictví po nabídce výběrového řízení umožňuje nabyvateli přistoupit k a back-end fúze (squeeze out fúze), druhý krok, který nutí menšinové akcionáře přeměnit své akcie za protiplnění nabízené nabyvatelem.

Dlouhá forma sloučení

Pokud bylo v nabídce nabídkového řízení získáno více než 50 %, ale méně než 90 % akcií, proces se nazývá dlouhá forma sloučení a zahrnuje dodatečné požadavky na podávání a zveřejňování ze strany nabyvatele. Úspěšný výsledek pro nabyvatele je však obecně zajištěn; jen to chvíli trvá.

Krátká forma fúze

Většina států umožňuje nabyvateli, který byl schopen nakoupit alespoň 90 % akcií prodávajícího prostřednictvím nabídky tendru, získat zbytek rychle ve druhém kroku bez obtížných dodatečných zveřejňování SEC a bez nutnosti vyjednávat s menšinovými akcionáři v tzv. krátká forma fúze.

„Pokud kupující získá méně než 100 % (ale obecně alespoň 90 %) nesplacených akcií cílové společnosti, může být schopen použít krátkou fúzi k získání zbývajících menšinových podílů. Fúze umožňuje kupujícímu získat tyto podíly bez hlasování akcionáře, čímž koupí všechny akcie cílové společnosti. K tomuto procesu fúze dochází po uzavření prodeje akcií a nejedná se o vyjednanou transakci.“

Zdroj: Thomas WestLaw

Zejména Delaware umožňuje nabyvatelům (po splnění určitých podmínek) provést krátkou formu fúze pouze s většinovým (> 50%) vlastnictvím. To umožňuje nabyvatelům obejít souhlas akcionářů na hranici 50 % namísto 90 %. Většina ostatních států stále vyžaduje 90 %.

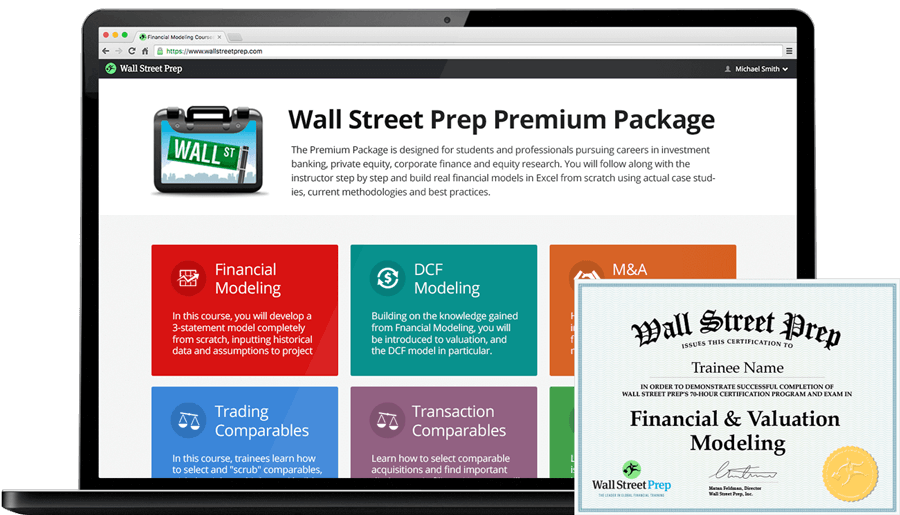

Online kurz krok za krokem

Vše, co potřebujete k zvládnutí finančního modelování

Zapište se do prémiového balíčku: Naučte se modelování finančních výkazů, DCF, M&A, LBO a Comps. Stejný školicí program používaný u špičkových investičních bank.