V dokonalé bouři pro evropský automobilový průmysl je současné makroekonomické klima turbulentní s mnoha probíhajícími krizemi. Ve srovnání s jinými regiony je Evropa zvláště vystavena a postižena a automobilový průmysl je v nevýhodě ve srovnání s jinými důležitými průmyslovými odvětvími. Tyto výzvy spadají do pěti hlavních oblastí:

Geopolitické napětí. Evropský automobilový průmysl vytváří významný – a ve srovnání s jinými regiony vyšší – podíl svých příjmů prostřednictvím exportu, 2 Analýza McKinsey založená na údajích z „Mezinárodního obchodu s automobily,“ Statistics Explained, Eurostat, data extrahovaná z dubna 2023. což znamená aktuální geopolitické tlaky mají mimořádný dopad na evropské výrobce automobilů.

Výzvy v dodavatelském řetězci. V porovnání s jinými průmyslovými odvětvími se automobilový průmysl více spoléhá na včasné dodávky dílů a komponentů z mezinárodních trhů. Evropský automobilový průmysl je proto vystaven značnému riziku, když jsou narušeny vyladěné mezinárodní dodavatelské řetězce.

Inflace. Inflace zasáhla Evropu mnohem vážněji než Spojené státy nebo Čínu, přičemž náklady práce evropských výrobců automobilů byly ve srovnání s jinými průmyslovými odvětvími neúměrně ovlivněny. 3 „Spotřebitelské ceny vzrostly o 4.9 procenta od dubna 2022 do dubna 2023,“ TED: The Economics Daily, US Bureau of Labor Statistics, 15. května 2023.

Krize produktivity. Produktivita a hospodářský růst Evropy zaostávají za svými protějšky, zejména v oblastech, jako je softwarové inženýrství, ve kterých automobilový průmysl potřebuje značné dodatečné kapacity. 4 „Celoroční růst HDP Spojených států,“ Trading Economics, přístup z 15. srpna 2023; „Prioritní reformy jsou klíčové pro udržení růstu a dosažení dlouhodobých cílů Číny – zpráva Světové banky,“ Světová banka, 14. června 2023.

A konečně, tyto transformační síly se překrývají s evropským makroekonomickým prostředím, které má obzvláště akutní dopad na automobilový průmysl v regionu (viz postranní panel „Makroekonomické výzvy a evropský automobilový průmysl“).

Cestovní mapa pro evropský automobilový průmysl

Evropský automobilový průmysl prochází největší změnou ve své historii. Abychom tomuto odvětví pomohli udržet si globální konkurenceschopnost, načrtneme plán sedmi pilířů, podle kterých mohou zúčastněné strany jednat (Důkaz 4). Nyní je čas jednat: podle naší analýzy vydělávají evropští výrobci OEM a dodavatelé pro automobilový průmysl přibližně trojnásobek příjmů než jejich čínské protějšky a pětinásobek EBIT, což znamená, že evropský průmysl může jednat z pozice síly.

Důležitá bude rychlá reakce výrobců OEM a dodavatelů v evropském automobilovém průmyslu. Ale další zúčastněné strany – včetně přilehlých průmyslových odvětví, jako je energetika, výzkum a veřejný sektor – by také musely spolupracovat, aby zajistily prostředí, které umožní úspěch evropskému automobilovému průmyslu (a ekosystému mobility) budoucnosti. Stručně řečeno, ekosystémový přístup, který učinil Evropu silnou v éře ICE, musí být přeložen tak, aby sloužil éře softwarově definovaných, elektrifikovaných automobilů.

Oživte silné stránky v porozumění zákazníkům, designu produktu a značce

Evropský automobilový průmysl bude muset rozšířit své dědictví špičkového designu produktů a vynikající hodnoty značky a přenést je do nového kontextu softwarově definovaných elektrických vozidel.

Z 25 světových značek s nejvyšší hodnotou značky jsou všechny kromě tří evropské. 15 Žebříček „Luxus & premium 2023“, Brandirectory, Brand Finance, přístup k 15. srpnu 2023. Naše data ukazují, že značka zůstává mezi pěti hlavními nákupními kritérii pro evropské, americké a čínské spotřebitele automobilů. V době elektrifikace a softwarově definovaných vozů se však nákupní kritéria změní a hodnocení značek se může změnit.

Aby si evropští výrobci OEM udrželi vynikající hodnotu značky, museli by analyzovat a porozumět potřebám a preferencím zákazníků, aby vytvořili žádoucí produkty. Tradiční segmentace spotřebitelů by se musela přizpůsobit éře softwarově definovaných elektrických vozidel s podrobnějšími profily spotřebitelů a podrobnějšími uživatelskými profily. Vlastnit a analyzovat spotřebitelská data umožní výrobcům OEM nabízet přizpůsobená řešení mobility a bezproblémově zapojit spotřebitele v průběhu životního cyklu. Mohou také budovat své organizace pro vývoj produktů tak, aby odrážely cesty a zkušenosti zákazníků, což by přivedlo provozní role blíže k zákazníkovi. S tím, jak se mění přání spotřebitelů a postupují technologie, by výrobci OEM museli neustále aktualizovat svůj software na dálku, aby zákazníkům přinášeli nejaktuálnější funkce a vyhovovali jejich potřebám.

Soustřeďte se neúnavně na cenu a rychlost

Výzkum společnosti McKinsey z roku 2022 ukazuje, že pořizovací cena vozidla je pro spotřebitele na různých trzích nejdůležitějším nákupním faktorem. 16 Výroční spotřebitelský průzkum MCFM 2022, McKinsey Center for Future Mobility, celosvětově n = 27,869 2022, prosinec 20. Zejména u elektromobilů mohou čínští výrobci OEM proměnit svou nákladovou výhodu v konkurenční výhodu: naše analýza ukazuje, že jejich náklady jsou o 30 až XNUMX procent nižší než ty evropských výrobců OEM.

Aby evropští výrobci OEM dohnali tento náskok, mohli by strategicky snížit náklady. Podle naší analýzy by evropští výrobci originálního vybavení mohli zacelit až 20 procentních bodů rozdílu v nákladech tím, že přijmou strukturální design produktu, vertikálně integrují výrobu baterií, rozšiřují výrobu elektrických vozidel a zvyšují produktivitu. Například insourcing baterií by mohl snížit náklady evropských výrobců OEM o tři procentní body a nákladově efektivní alternativy chemie baterií by mohly u některých vozidel a segmentů ušetřit pět až šest procentních bodů. Pokud jde o zbývajících 5 až 10 procentních bodů rozdílu v nákladech, evropští výrobci původního zařízení by mohli identifikovat odlišující prvky, za které by byli spotřebitelé ochotni zaplatit příplatek, jako je odlišení značky; vedení v oblasti životního prostředí, sociálních věcí a řízení (ESG); a vynikající bezpečnostní výkon.

Rychlost je dalším hlediskem. Analýza společnosti McKinsey ukazuje, že evropští výrobci původního zařízení mají ve srovnání s konkurenty z jiných regionů dlouhý vývojový cyklus, přičemž fáze od konceptu k pilotnímu provozu trvají až čtyři roky. Naproti tomu jsme zjistili, že nejrychlejší výrobci automobilů v Číně potřebují na přechod od konceptu k pilotnímu provozu pouhých 21 měsíců, což jim umožní mnohem rychleji reagovat na trendy na trhu.

Aby bylo jasno, není nezbytně vhodné provádět přímé srovnání mezi čínským a evropským automobilovým sektorem nebo vývojovými cykly. Evropští výrobci OEM by však měli přijmout výzvu a přepracovat své vlastní procesy, aby urychlili inovace, vývoj a industrializaci. Například proces návrhu produktu by mohl být urychlen pomocí iterativních stylingových metod. Následný vývoj produktu by mohl být optimalizován oddělením vývoje hardwaru a softwaru a aplikací agilních principů na vývoj softwaru. Ve všech procesech může vývoj dále urychlit společné umístění týmů napříč doménami a zřízení pracovních skupin pro produkty, které zaostávají za plánem nebo komponenty s úzkými hrdly dodávek.

Proveďte vítěznou strategii pro čínský trh

Náš výzkum ukazuje, že Čína zůstane v budoucnu největším automobilovým trhem, což znamená, že vítězství v Číně bude důležité pro evropské výrobce OEM a dodavatele, kteří chtějí hrát globálně relevantní roli.

Evropské zavedené společnosti ztratily od roku 2019 pět procentních bodů tržního podílu v Číně, což je podstatný pokles. Naše analýza mezitím ukazuje, že čínští výrobci automobilů předstihují své konkurenty a získali více než deset procentních bodů tržního podílu v Číně, taženo tím, že drží více než 80 procent trhu EV. 17 Analýza společnosti McKinsey založená na údajích o celosvětovém prodeji osobních automobilů od IHS Markit, 2002–22, přístupná 20. května 2023.

Jak to udělali? Čínští výrobci OEM nabízejí výrazně nižší ceny a jejich produkty jsou atraktivnější a přizpůsobené potřebám a preferencím čínských spotřebitelů. Rychle také přinášejí na trh cílené inovace; náš výzkum ukazuje, že více než 70 procent nových vozidel představených na autosalonu v Šanghaji v dubnu 2023 pocházelo od čínských OEM.

Stejně jako jejich protějšky OEM mají evropští dodavatelé pro automobilový průmysl jen stěží prosadit se u čínských hráčů v oblasti elektromobilů, zejména pokud jde o komponenty a systémy pohonných jednotek pro elektromobily. Zatímco západní dodavatelé ovládají více než polovinu čínského trhu s pohonnými jednotkami ICE, mají méně než 5 procent trhu s elektrickými pohony. 18 Analýza McKinsey založená na IHS Markit Production Forecast, počet uvedení modelů na trh podle hnacího ústrojí pro Aion, BMW, BYD, Mercedes-Benz, NIO, Tesla, Volkswagen a Xpeng, údaje k roku 2022, přístup k 10. červnu 2023.

Evropští OEM a dodavatelé by potřebovali zásadní strategickou revizi, aby znovu získali konkurenceschopnost v Číně a splnili preference čínských zákazníků. To začíná vývojem produktů speciálně přizpůsobených pro čínský trh. Podle našeho průzkumu je průměrnému zákazníkovi v Číně 34 let, zatímco v Evropě je to 58 let. Tito spotřebitelé mají výrazně odlišná nákupní kritéria. Například čínští spotřebitelé kladou vyšší hodnotu na špičkové technologie, konektivitu, pokročilé asistenční systémy řidiče a palubní multimediální obrazovky než evropští a američtí spotřebitelé. Čínští kupující automobilů také upřednostňují zjednodušený výběr vozidel s předkonfigurovanými možnostmi. 19 Thomas Fang, Mingyu Guan, Bill Peng a Tony Zhou, „McKinsey China Auto Consumer Insights 2023“, 14. července 2023.

Pro implementaci strategie „místní pro místní“ – ve které jsou výzkum a vývoj, výroba a distribuce v těsné blízkosti místa, kde budou produkty nakupovány a používány – by evropští hráči museli upravit své provozní modely pro čínský trh. OEM by například mohli lokalizovat možnosti výzkumu a vývoje a přenést rozhodovací práva na místní management. Vstup do místních partnerství napříč portfoliem a dodavatelským řetězcem bude rovněž nezbytný pro vytvoření silného postavení v Číně a pro těžení z know-how a pověsti místních partnerů.

Vytvořte odolné, cyklické a udržitelné dodavatelské řetězce

K omezení úzkých míst a závislostí bude toto odvětví potřebovat odolné, cirkulární a udržitelné dodavatelské řetězce zaměřené na baterie, polovodiče a zelené materiály. V roce 2021 vedla čipová krize ke ztrátě deseti milionů vozidel v celosvětové produkci, 20 „S&P Global Mobility na krátkodobý a dlouhodobý dopad nedostatku čipů“. Auto Remarketing, 14. července 2023. zdůrazňuje potřebu zvýšit odolnost dodavatelského řetězce.

Pro vytvoření odolné dodávky je nezbytná lokalizace. Předpokládáme, že evropský rozdíl mezi nabídkou a poptávkou po bateriích dosáhne do roku 40 téměř 500 procent neboli 2030 gigawatthodin (GWh). K místnímu pokrytí evropské poptávky po bateriích by bylo zapotřebí dalších 20 gigatováren, což je investice ve výši 35 miliard EUR. . 21 Analýza McKinsey Battery Insights předpokládá mezeru mezi nabídkou a poptávkou 500 GWh a průměrné kapitálové výdaje 70 milionů EUR na gigawatthodinu v Evropě. To vede k potřebě investic ve výši 35 milionů EUR, navíc k již oznámeným 70 milionům EUR pro plánované a stávající továrny v Evropě. Kontinent by také potřeboval 37 nových továren na výrobu polovodičů k pokrytí místní poptávky, což by vyžadovalo investici 190 miliard eur. 22 Výroční zpráva 2020: Automobilový průmysl ve faktech a číslech, Verband der Automobilindustrie, 2020. Jako první krok poskytne Evropský zákon o chipsech dotace ve výši 43 miliard EUR. Další kroky by mohly zahrnovat rozšiřování ekosystému podél hodnotového řetězce při současném zabezpečení klíčových dodávek s taktikou, jako je zvýšení bezpečnostních zásob a implementace strategií dvojího získávání zdrojů.

Přinejmenším ve střednědobém horizontu zlepšení cirkulace dodavatelských řetězců dále sníží závislost Evropy na surovinách a součástech z jiných regionů a zároveň zvýší udržitelnost. Mohlo by to také zvýšit podíl místní přidané hodnoty v kritických komponentech EV a vytvořit další pracovní místa a hospodářský růst. Naše analýza ukazuje, že opětovné použití materiálů z vyřazených baterií může také ušetřit až 10 procent nákladů a vyhnout se 20 procentům CO2 požadované ve výrobě. Aby bylo možné zavést oběhový hodnotový řetězec, zúčastněné strany v oboru by se musely zavázat k používání recyklovaného obsahu a materiálové účinnosti a na konci životnosti zavést zpětné operace.

Úplná transparentnost kritérií ESG, jako je digitální sledovatelnost, je důležitým způsobem, jak učinit kritické dodavatelské řetězce udržitelnější. Jak se standardy udržitelnosti v klíčových průmyslových odvětvích začínají vyvíjet – zvažte spuštění pasu baterií, který obsahuje data ESG pro baterie 23 „Action partnerships: Battery passport,“ Global Battery Alliance, přístupné 15. srpna 2023. – Evropský automobilový průmysl by měl zůstat v popředí výkonnosti ESG pro získání a udržení konkurenční výhody v budoucnu.

Konkurenční evropští bateriové a polovodičové přehrávače Hyperscale

Zjistili jsme, že evropští hráči jsou nedostatečně zastoupeni ve výrobě baterií a špičkových počítačích a polovodičích, které pohání umělou inteligenci. Podle naší analýzy je pouze jeden evropský výrobce mezi deseti nejlepšími z hlediska tržní kapitalizace výroby baterií, zatímco v oblasti polovodičů musí Evropa překonat mezeru ve schopnostech pro další vlnu výpočetní techniky, aby mohla poskytovat funkce, jako je ADAS.

Cesta k vytvoření ekosystému technologických šampionů se skládá ze tří prvků. Za prvé, Evropa by měla zvážit vytvoření celoevropské knihy regulačních pravidel pro škálování rychle rostoucích firem, sladění daňových norem, předpisů, pracovních pravidel a byrokratických procesů. Zadruhé, aby se region udržel na špici v oblasti technologií, potřeboval by vybudovat specializované znalosti a schopnosti inovace produktů. Dodavatelé by mohli využít speciální speciality, jako je udržitelnější rafinace baterií. A konečně, evropský průmysl by potřeboval bateriovou a polovodičovou síť podobnou té, která slouží leteckému průmyslu. Evropské zavedené subjekty by mohly vytvářet strategická partnerství s nově vznikajícími subjekty a výzkumnými institucemi.

Navrhněte cestu vpřed pro ADAS s podporou politiky

Pokročilé funkce asistenčních systémů řidiče jsou stále důležitější. Stávají se klíčovým rozdílem pro kupující vozidel: Podle našeho výzkumu by 51 procent spotřebitelů na celém světě zvažovalo v budoucnu přechod na nějakou formu vozu ADAS. Konkurenční tlaky kolem ADAS také sílí. V roce 2022 byl Mercedes-Benz prvním automobilovým hráčem, který zavedl a certifikoval autonomii úrovně 3, tedy hranici, při které mohou řidiči sundat ruce z volantu. 24 Andrew J. Hawkins, „Mercedes-Benz je první, kdo přináší automatizované řízení úrovně 3 do USA,“ Pokraj, 27. ledna 2023. Další účastníci globálního průmyslu dohánějí zaostávání pomocí různých technologických přístupů.

Aby evropský průmysl zůstal konkurenceschopný, možná bude muset vytvořit meziodvětvovou alianci. Hráči mohli spolupracovat ve dvou hlavních oblastech. První oblastí je oblast, kde je diferenciace zanedbatelná a kde jsou možnosti úspor. To by zahrnovalo standardizaci komunikačních protokolů senzorů, což by zjednodušilo integraci nových senzorů. Dalšími přístupy jsou standardizace middlewaru (který leží mezi front- a back-end technologiemi) a vrstev operačního systému.

Druhou oblastí spolupráce je místo, kde by rozsahové a velké databáze mohly umožnit rychlejší a robustnější vývojový proces pro úsilí, včetně neustálých aktualizací softwarových vrstev v mapách – aktualizace, jako je vytváření mapových a lokalizačních služeb s vysokým rozlišením. Sdílený soubor dat by mohl být také použit pro školení a ověřování AI.

Správné regulační prostředí by mohlo být rozhodující pro umožnění tohoto druhu meziodvětvové spolupráce. Zúčastněné strany z veřejného sektoru by mohly zvážit přizpůsobení stávajících pokynů kontextu autonomního řízení. Tyto aktualizace by mohly podpořit společný předkonkurenční výzkum a inovace, které posouvají a urychlují technologický pokrok a podporují standardizaci.

Uzavřete mezeru v softwarových dovednostech a vyhrajte digitální přechod v automobilovém průmyslu

Software je nezbytný pro budoucnost automobilového průmyslu. Ale podle naší analýzy má softwarové dovednosti pouze 15 až 20 procent současných pracovníků výzkumu a vývoje v evropských zavedených firmách, ve srovnání s téměř 45 procenty u nově vstupujících.

Aby se zmenšila propast, zúčastněné strany v oboru by musely najít holistická řešení. Například evropští provozovatelé by mohli vytvořit sdílené – nebo alespoň interoperabilní – softwarové platformy napříč OEM v Evropě (a možná i v dalších regionech, kde má toto odvětví silná partnerství), aby doplnily schopnosti jednotlivých účastníků a vyhnuly se nákladnému samostatnému úsilí.

Včasný nábor, rekvalifikace a zahraniční talenty mohou také pomoci zacelit mezeru. Hráči mohou zintenzivnit rané nábory přímo z univerzit a posílit vzdělávání STEM a softwarových talentů prostřednictvím partnerství s univerzitami a školami. Náš výzkum ukazuje, že rekvalifikace již probíhá: 37 procent evropských dodavatelů se neustále snaží o rekvalifikaci a dalších 41 procent má plány na jejich implementaci. Aby evropští zaměstnavatelé získali kvalifikované softwarové talenty z jiných regionů, potřebovali by urychlit procesy kolem pracovních povolení a vyhovět požadavkům zahraničních talentů na plat, benefity a pracovní podmínky.

Automobilový průmysl se neustále vyvíjí a evropský automobilový trh má tendenci být živým horkým pramenem inovací a transformací. Některé významné trendy v automobilovém softwaru, které utvářejí budoucnost automobilového průmyslu, zobrazují nejen posun v preferencích spotřebitelů, ale také pokrok v technologii a udržitelnosti.

Pro amerického výrobce může být sledování nejnovějších trendů klíčové, aby byl konkurenceschopný na evropském automobilovém trhu. Tento blog tedy objevuje evropské trendy v automobilovém softwaru.

Evropský automobilový trh v číslech

V současné době je Evropa domovem 298 automobilových sestav a závodů na výrobu motorů, z nichž 196 se nachází v Evropské unii. Evropští výrobci automobilů vyrobili asi 18.8 milionu osobních automobilů, nákladních automobilů a autobusů. Podle EAMA je EU světovou jedničkou v patentech pro samořídící vozidla, což představuje asi 33.3 % všech aplikací.

Trh výrobců automobilů zvyšuje růst automobilového průmyslu. Odvětví tvoří daně ve výši 440.4 miliardy EUR na hlavních evropských trzích.

Klíčové trendy v automobilovém softwaru

Digitální vývoj pravděpodobně způsobí, že se automobilový průmysl vyvine z hodnotového řetězce orientovaného na OEM k hodnotovému řetězci řízenému technologiemi, jak jsme viděli v telekomunikačním průmyslu (Nokia vs. Apple).

Níže uvádíme klíčové trendy na evropském automobilovém trhu:

Elektrizace

Automobilový průmysl zažívá rychlý růst hybridních elektrických vozidel a bateriových elektrických vozidel ve Švédsku, Německu a Nizozemsku.

V prognózovaném období (2017–2018) vzrostl prodej elektrifikačních vozidel o 65 %. V roce 2020 se růst dále zvýšil o 9 %, což naznačuje silný růst trhu. V prvním čtvrtletí roku 2020 vzrostly prodeje, protože celková míra penetrace vozidel elektrifikace ve všech regionech vzrostla na 7.5 procenta.

Autonomní vozidla

Evropská značka a velikost autonomních vozů v roce 2017 byla odhadnuta na více než 9 milionů kusů a předpokládá se, že během prognózovaného období poroste o CAGR o 12 %. Průmysl je vysoce poháněn podpůrnými vládními iniciativami a politikami, které zvyšují investice do infrastruktury s cílem zlepšit komunikační technologie pro autonomní vozidla.

Evropská unie dále nepřetržitě financuje nové projekty zaměřené na výzkum umožňující provoz autonomních vozů na silnicích bez povolení a zvláštního pojištění.

Sdílená mobilita

Trh sdílené mobility mezi Čínou, Evropou a USA činil v roce 54 2016 miliard. Očekává se, že trh zaznamená v letech 2015 až 2030 roční růst o 15.2 %. Tento nový vývoj přispěl k automobilovému průmyslu 14 %.

Připojení

Očekává se, že trh s připojenými automobilovými zařízeními bude mezi prognózovaným obdobím 16.3 až 2017 nadále růst s CAGR 2021 %. V Evropě se očekává, že tento trh do roku 34.37 dosáhne 2025 miliard a poroste s CAGR 7 % (2020–2025 ).

Evropští výrobci automobilů se zaměřují na poskytování řešení konektivity s cílem zvýšit prodej. Spotřebitelé dále také zvyšují svou ochotu zůstat ve spojení s vnějším světem a zvyšují poptávku po řešeních konektivity. Sektor autonomní konektivity v Evropě je silně poháněn následujícími trhy: Německo, Spojené království, Francie, Španělsko, Itálie, Švédsko, Dánsko, Švýcarsko a Nizozemsko.

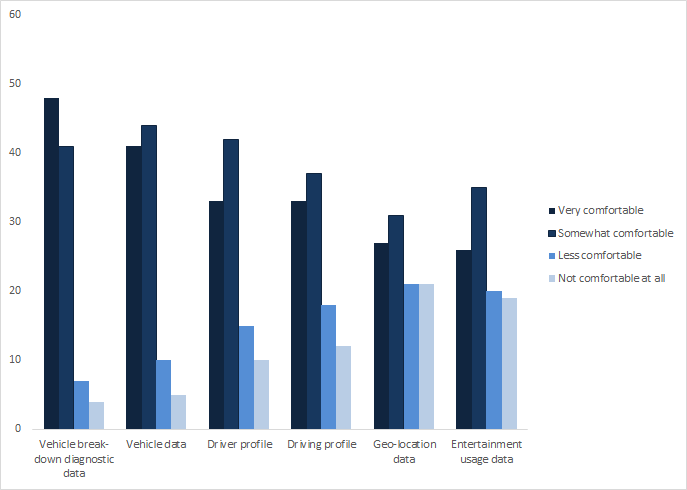

Evropští řidiči, kteří se cítí pohodlně při používání funkcí připojeného vozu

Téměř 50 procent řidičů je spokojeno s používáním připojených funkcí vozu, diagnostických dat vozidel, dat o vozidle a profilů řidičů. Značnému počtu řidičů navíc vyhovuje mít údaje o zeměpisné poloze, jízdní profily a údaje o využití zábavy.

Proč investovat do čističky vzduchu?

Evropa je jedním z předních automobilových trhů. Vezmeme-li v úvahu růst odvětví elektrických vozidel v kombinaci s environmentálními trendy, rostoucí geografickou hustotou a počtem obyvatel a produkcí sdílených automobilů, potřeba mobility nadále poroste jiným způsobem a nabízí obrovské možnosti růstu pro automobilový softwarový průmysl.

Vzhledem k tomu, že mnoho vývoje jde rychle, je pro hráče na automobilovém trhu obtížnější se přizpůsobit. Jdete přímo nebo spolupracujete s partnery? Bezpečnou možností je s největší pravděpodobností zacílení a navázání vztahů na různých úrovních a udržení se na vrcholu trendů.

Zjistěte více o evropském automobilovém průmyslu a jaké jsou výhody našeho programu Outsourcing prodeje pro expanzi vašeho podnikání v Evropě.