Jako společnost zaměřená na poskytování digitálních odborných znalostí v automobilovém sektoru vynakládá Sophus3 veškeré úsilí, aby sledovala, jak se trh vyvíjí, a porozuměla změnám a narušením. V posledních měsících je velký zájem o vstup čínských výrobců vozidel na evropský automobilový trh.

Prvním hnacím motorem tohoto zájmu byl nedávný rychlý růst jejich, pravda, stále malého podílu na trhu. Za prvních devět měsíců roku 2022 se v Evropě prodalo 155,000 1.4 vozů čínské výroby – více než dvojnásobek počtu za celý předchozí rok. I když to dává těmto značkám pouze 6 % evropského automobilového trhu jako celku, představuje to významnějších XNUMX % rychle rostoucího a nesmírně důležitého trhu EV.

Nedávno přítomnost čínských značek na říjnovém autosalonu v Paříži – na kterém chybělo mnoho předních automobilových společností – přiměla evropský automobilový průmysl, aby si toho všiml. Společnosti Great Wall Motors a BYD si tuto událost vybraly, aby vyjádřily sebevědomé známky svých záměrů s uvedením několika působivých nových vozů.

Tento informační dokument o vstupu čínských výrobců automobilů do Evropy má dvě části. Část 1 zkoumá důvody a strategii jejich vstupu na trh a poskytuje stručný přehled o tom, o které značky jde. Tyto informace byly shromážděny na základě exportních dat čínských výrobců, evropských registračních statistik a také z automobilového tisku a firemních PR zdrojů.

Část 2 se podívá na digitální kanály nových účastníků, které poskytují podrobnější pohled na trhy, na kterých tyto značky působí, jejich aktuální stav připravenosti a jejich digitální schopnosti. To je založeno na auditu internetové přítomnosti 14 čínských automobilových značek na devíti trzích, které v současnosti označujeme za nejvýznamnější vstupní body. Tento průzkum webu provedl výzkumný tým Sophus3 na začátku listopadu 2022.

Shrnutí

- Nová energetická vozidla (NEV) jsou vstupním bodem čínských značek do Evropy.

- Vládní strategie vedla k přechodu na výrobu NEV, aby umožnila domácímu průmyslu přeskočit své historické nevýhody.

- Evropa je nyní atraktivním trhem kvůli rychlosti zavádění elektromobilů a vyšším cenám.

- Evropská vládní dotace a čínská vládní podpora dále podporují vstup těchto značek do regionu.

- Noví účastníci upřednostňují bezpečnost a kvalitu svých produktů, které jsou navrženy tak, aby splňovaly preference evropských spotřebitelů.

- Nízká nákladová základna čínských OEM a úspory z rozsahu, které využívají, jim poskytují cenové výhody, které mohou v budoucnu potenciálně využít.

- Trh vozových parků/pronájmů je klíčovým cílem.

- 10 Skupiny vozidel představují 90 % čínského vývozu osobních automobilů, ale ne všechny jsou aktivní na evropském trhu.

- SAIC, prostřednictvím MG a Maxus, spolu s Geely, jehož portfolio značek zahrnuje Polestar a Lynk & Co, patří mezi velké skupiny, které byly první na evropském trhu.

- Dongfeng buduje svou přítomnost pomocí svých značek DFSK a Voyah.

- Great Wall a BYD jsou nejnovějšími velkými účastníky s plány na rychlou expanzi.

- Changan, Chery, BAIC mají v současné době na evropském trhu malou nebo žádnou přítomnost, ale všechny mají značky a produkty, které by mohly v budoucnu usnadnit vstup.

- Existuje řada menších disruptorů, jako jsou Aiways, Nio a Xpeng, které se nejprve prosazují na severských trzích a snaží se konkurovat Tesle a prémiovým německým výrobcům.

- Čínské značky zůstávají v raných fázích svého vstupu na trh a na realistické posouzení možných vítězů a poražených je příliš brzy a ve hře je příliš mnoho faktorů.

Nio ET7 jsou připraveny nalodit se do Evropy z Lianyungangu v srpnu 2022. Zdroj Nio

Čínská strategie pro elektromobily

NEV

„Nová energetická“ vozidla (NEV) – termín specifický pro čínský průmysl a který zahrnuje nejen bateriová elektrická vozidla (BEV), ale také plug-in hybridní vozidla (PHEV) a elektrická vozidla s palivovými články (FCEV) – jsou Vstup čínských značek do Evropy.

Čínský automobilový průmysl sotva existoval až do 1950. let XNUMX. století, kdy továrny začaly montovat již tak tajemná vozidla pomocí konstrukcí licencovaných ze SSSR. Většina z těchto vozidel byla těžká nákladní vozidla a autobusy.

Čína proto přišla do hry s osobními auty pozdě a neměla ani příležitost, ani schopnost vyvinout technologii Internal Combustion Engine (ICE). Od 1980. let byla rostoucí poptávka po osobních vozech uspokojována nejprve dovozem, především z Japonska, a poté společnými podniky se zámořskými výrobci. I když to umožnilo určitý přenos technologií do Číny, průmysl stále neměl žádné duševní vlastnictví založené na ICE, které by mohl využívat, ani přístup ke globálním dodavatelským řetězcům, které byly základem úspěchu japonských, korejských, evropských a severoamerických výrobců automobilů.

Leapfrog

Tato situace se začala měnit od roku 2009, kdy vláda oznámila strategický posun k přeměně automobilového průmyslu v zemi na globálně relevantní velmoc, využívající vývoj NEV jako prostředku k přeskočení technologických nevýhod země na stávajícím automobilovém trhu ICE.

Za méně než deset let se účinnost vládní strategie ukázala. Do roku 2018 se ročně vyráběl 1 milion NEV.

Nejnovější údaje ukazují, že v posledním čtvrtletí (Q3 2022) se v Číně prodalo více než 1.5 milionu BEV, což představuje nárůst o 94 % oproti roku 2021 a představuje tři čtvrtiny celosvětového prodeje v tomto období.

Zatímco porodní asistentkou tohoto rychlého růstu byl téměř stalinský model ekonomického plánování, nyní převzal vládu trh. Odhady se liší, ale předpokládá se, že v Číně vyrábí a prodává elektrická vozidla více než 300 společností. Vláda postupně stahuje domácí dotace a stimuly pro přijetí EV, protože je jasné, že trh s elektrickými vozidly je nyní soběstačný.

Zaměřte se na Evropu

Tento rychlý růst tohoto trhu a jeho saturace výrobci vysvětluje zájem čínského automobilového průmyslu o Evropu. Zatímco Evropa je menším trhem z hlediska celkového objemu, pokud jde o podíl EV a růst tohoto podílu, nyní předstihuje Čínu. V severských zemích, Německu, Nizozemsku a Spojeném království se na jednoho obyvatele prodá více elektromobilů než v Lidové republice.

Evropa je také bohatší trh s HDP na hlavu více než třikrát vyšším než v Číně. Zatímco průměrná cena elektromobilu v Evropě od roku 14 vzrostla o 2015 %, průměrná cena v Číně klesla o 52 %: příležitost pro čínské značky je jasná.

Evropské vládní dotace poskytují další pomoc při prodeji EV, přičemž 21 z 27 zemí, které tvoří EU, nabízí kupujícím EV finanční pobídky. Evropské vlády poskytly další zadní vrátka rostoucímu trhu s elektrickými vozidly prostřednictvím zásahů a pomoci při zajišťování nezbytné dobíjecí infrastruktury. Evropa během roku 300,000 nainstalovala 2021 30 dalších veřejných dobíjecích míst, což je XNUMX% nárůst oproti předchozímu roku.

PODPORA

I když čínská vláda omezila své zásahy na domácím trhu, přislíbila svou plnou podporu, aby zajistila úspěšný vstup čínských společností na evropský automobilový trh:

„Ministerstvo obchodu bude pokračovat ve spolupráci s příslušnými odděleními na podpoře nových společností vyrábějících energetická vozidla s cílem urychlit výstavbu zámořských marketingových a poprodejních servisních sítí a zvýšit úsilí o propagaci značky. Povzbuzujte kvalifikované zámořské instituce bank financovaných Čínou, aby poskytovaly zahraniční spotřebitelské finanční produkty. Výzkum pro rozšíření exportních přepravních kanálů a přepravu nových energetických vozidel prostřednictvím čínsko-evropských vlaků. Ministerstvo obchodu 06.09.2022

Strategie čínské automobilové značky

Covid-19 zpozdil plány na vstup do Evropy mnoha výrobců, o kterých se bude dále v tomto dokumentu mluvit. Tato dynamika se nyní znovu získává a jsme svědky uvedení řady značek a produktů od čínských výrobců OEM.

Bezpečnost především

První pokusy čínských značek vstoupit na evropský trh během noughties špatně zmítaly v otázkách kvality a bezpečnosti. V roce 2005 získalo SUV Landwind od bezpečnostního testovacího orgánu Euro NCAP hodnocení nula; v roce 2007 získal sedan Brilliance BS6 pouze jednu hvězdu.

Čínské značky nyní upřednostňují bezpečnostní otázky, když se ucházejí o podíl na evropském trhu. Ora’s Funky Cat a Wey’s Coffee 01 nedávno obdržely od Euro NCAP plné pětihvězdičkové hodnocení. Dosažení těchto skóre vyžaduje vybavení řadou sofistikovaných prvků aktivní bezpečnosti.

Čínské automobilové značky se zaměřují na Evropu, protože chtějí rozšířit své podnikání. Dr Christof Engelskirchen, hlavní ekonom Autovista Group, zvažuje, která z těchto nových značek bude konkurovat zavedeným hráčům v regionu.

Mnoho organizací si klade otázku, která nová automobilová značka uspěje. Je téměř nemožné říci to s jistotou, přesto existují vodítka a vodítka, které strategie se zatím vyplatily. To může pomoci při úvahách o tom, které vznikající (většinou čínské) značky mají největší šanci uspět v Evropě.

Skrytý vstup versus čistá hra

Nové automobilové značky, které se chtějí prosadit v Evropě, se při vstupu na trh řídí různými příručkami. Například největší světový výrobce elektrických vozidel (EV), BYD, sleduje strategii „čisté hry“ zahraničních značek.

Společnost se sídlem v Shenzenu v Číně původně uvedla na trh kompaktní SUV Atto 3 a nyní se zaměřuje na uvedení Seal (střední sedan s velmi elegantní siluetou). Později přijde na řadu Dolphin, který má za cíl převzít Volkswagen (VW) ID.3.

Zdá se, že se automobilka poučila z chyb jiných společností, které se pokusily prorazit na evropský automobilový trh, ale nepodařilo se jim to. BYD se od začátku soustředil na vybudování pevné sítě prodejců ve Švédsku a Německu.

Výrobce těží z podpory skupiny Hedin a německých prodejců otevřených novým obchodům. To není překvapivé, vezmeme-li v úvahu ambice mnoha OEM přejít na agenturní model.

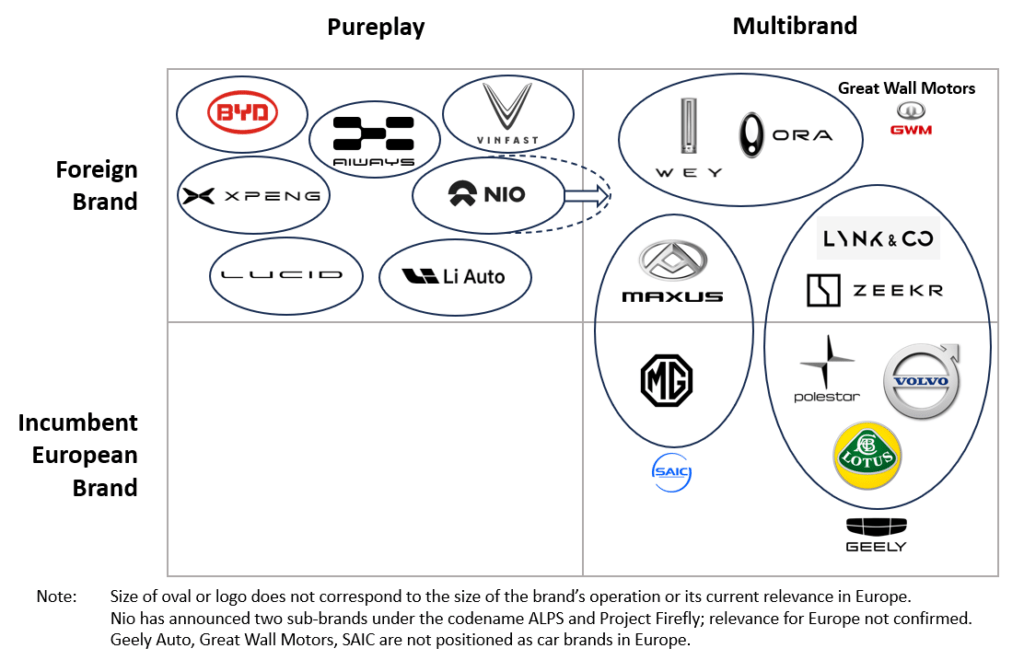

Výrobci” strategie značky pro vstup na evropský trh

Mezi prominentní úspěšné příběhy čistě herních strategií patří Tesla, Hyundai a Kia, které vstoupily do Evropy před více než deseti lety. Toto jsou plány, které OEM jako Aiways, Li Auto, Lucid, Nio, Vinfast a Xpeng důkladně prozkoumají před svým rozhodnutím vstoupit do Evropy.

Metoda více značek

Great Wall Motors si vybral dvě ze svých značek, Wey a Ora, aby vedly ve strategii pro více značek. Automobilka pro obě značky uzavřela partnerství s největší evropskou dealerskou skupinou Emil Frey, přičemž Ora také spolupracuje s nezávislými prodejci.

Ora se zaměřuje na masový trh zaměřený na životní styl s modely jako Funky Cat. Značka využívá televizní reklamy, 24hodinové testovací jízdy a leasingové sazby začínající na 149 EUR, za podpory Santander Consumer Leasing. Zapojením několika partnerů do plánů předplatného společnost snížila překážku vstupu.

Wey se zaměřuje na pozici „prémiové značky SUV“ a dokonce jmenuje úrovně výbavy svého modelu Coffee 01 „Premium“ a „Luxus“. Plug-in hybrid (PHEV) s cenou pod 60,000 146 EUR představuje atraktivní nabídku. Je schopen dojezdu na elektrický pohon XNUMX km (WLTP) a je vybaven head-up displejem s rozšířenou realitou, rozpoznáváním obličeje, ovládáním gesty a rozměry SUV segmentu E.

Podobně si SAIC Motor vybral dvě značky pro testování vod v Evropě. Jedním je čínská značka Maxus, která nabízí plně elektrická lehká užitková vozidla (LCV). Patří sem eDeliver 9 a eDeliver 3 a také Deliver 9 s naftovým pohonem. Do portfolia značky nedávno přibyla také dodávka a pick-up.

S MG se SAIC rozhodl koupit zavedenou evropskou automobilovou značku a oživit ji. V současnosti nabízí pět modelů, od hatchbacku po D-SUV. Se 435 km dojezdu na elektřinu (WLTP) se nejprodávanější MG4 pohybuje kolem 32,000 199 EUR a začíná na 520 EUR měsíčně za možnosti leasingu, podporované společností Arval. Byla oznámena verze s prodlouženým dojezdem, která dokáže ujet XNUMX km na jedno nabití (WLTP).

Geely je nejdále, pokud jde o úspěšné zapojení Evropy, a učinila to částečně skrytým přístupem, vedle počátečního nákupu Volva. Jakékoli obavy ze setrvačnosti by měly být překonány rozhodnutím Geely umístit Polestar jako značku elektrického výkonu s přitažlivostí pro start-up.

Polestar sdílí platformy a sítě prodejců se společností Volvo a také těží ze spojení. Další evropskou značkou Geely je Lotus, který je umístěn jako prémiovější a sportovnější nabídka, která představuje více specializovanou hru. Geely je také v procesu zavádění dvou čínských značek do Evropy, počínaje Lynk&Co a brzy bude následovat Zeekr.

Zde se soudí, že i když zjevně neexistuje správný nebo špatný přístup ke vstupu na evropský trh, rizika s tím spojená se liší.

V krátkodobém horizontu existují výhody skrytějšího přístupu, kdy se při vstupu do regionu využívají zavedené evropské značky. Je rychlý, pragmatický a vyhýbá se složitosti a rizikům budování pozice značky od nuly.

V případě čínských výrobců původního zařízení může tento přístup obejít politickou citlivost, která může narušovat zavedení vstupu. Pokud a jakmile to bude fungovat, mohou nastat příležitosti, aby se evropská značka dostala do jiných regionů světa, spíše než naopak.

Většina subjektů vstupujících na trh se rozhodne soutěžit se značkou, která je v Evropě cizí. To znamená pustit se do složitého procesu budování nové zkušenosti se značkou na již tak přeplněném trhu.

Ve střednědobém horizontu, pokud bude úspěšná, tato strategie nabízí vyšší stupně škálovatelnosti a tahu. Existují však podstatná rizika a je nepravděpodobné, že všechny zahraniční značky budou úspěšné. Spuštění více značek současně může být odvážné, protože může oslabit individuální úsilí.

evropsko-zákaznická orientace

V minulosti se značky snažily zanechat v Evropě stopu kvůli nedostatku orientace na evropské zákazníky v designu a specifikaci produktu. Například Lexus, Infiniti a Chrysler nedokázaly zaujmout srdce a duše nestálých evropských zákazníků, jako tomu bylo na jiných trzích.

Evropské trhy jsou pro nové účastníky náročné z několika důvodů. Za prvé, silné domácí prémiové značky si mezi sebou rozdělují trh s vysokou marží a za druhé existuje mnoho silných domácích značek. Za třetí, existují specifika trhu týkající se karoserie, stylu výbavy a preferencí značky.

Nejdéle čelila prémiová vozidla překážkám, když došlo k uvedení do segmentu D a výše. Bylo to proto, že těmto segmentům dominovaly evropské prémiové a téměř prémiové značky.

Tesla byla první úspěšnou globální značkou, která překonala tuto bariéru, otřásla průmyslem a možná dokonce usnadnila následování novým hráčům. Podíl Elona Muska na tomto úspěšném příběhu však nelze přeceňovat. Může se ukázat jako nemožné kopírovat přístup značky a zažít podobnou úroveň úspěchu.

Potenciálně lepší plán, jak uspět v Evropě, pochází od společnosti Hyundai Motor Company. Automobilka se z uvedení i40 poučila. Původní verze padla za oběť startovací bariéře D-segmentu a také nenabízela nové podněty evropským zákazníkům.

V návaznosti na to začala automobilová skupina zdůrazňovat svůj evropský přístup k designu, specifikaci produktů a rozhodování. To pomohlo společnosti stát se velmi úspěšnou v běžných segmentech vozidel, nemluvě o celé řadě SUV. To vytvořilo pevný základ pro prvotřídní iniciativy, včetně prosazování výkonové značky „N“ a uvádění nových značek jako Ioniq a Genesis.

Verdikt? Pro dnešek a několik příštích let bude Evropa zvláště prostupná, pokud jde o:

- Menší/levná auta, která nabízejí skvělou hodnotu za peníze,

- EV s přitažlivostí pro masový trh,

- Design přitažlivý pro Evropany,

- SUV a crossovery,

- Technologická převaha v informačních a zábavních systémech a elektrických pohonných jednotkách.

Silné evropské zaměření

Silná síť a digitální cesta uživatele jdou ruku v ruce. Je nepravděpodobné, že by některý OEM tvrdil opak. Pokusy prodávat vozidla bez prominentní sítě v Evropě zůstaly okrajovou hrou nebo zcela selhaly.

I ta nejdigitálnější cesta zákazníka je umožněna omnikanálovým přístupem, kdy zákazníci mohou přecházet mezi online a offline prostředím. Pro zákazníka existují prominentní kontaktní body, které lze obohatit prostřednictvím offline zkušeností, od kontroly vozidla po testovací jízdy, poté od předání až po servis. Tyto prvky jsou součástí zkušeností se značkou a pro kupující jsou cenné.

Agenturní model může změnit roli a zaměření některých dealerů v hodnotovém řetězci, ale nezpochybňuje nutnost silné sítě. Kromě toho je model agentury stále v „režimu beta“ a zatím to není úspěšný příběh.

Čínské značky navíc poskytují nový impuls, pokud jde o oživení tradičních modelů prodejců s menšími nezávislými prodejnami a velkými skupinami prodejců. Tradiční model zastoupení má oproti modelu agentury výhody, zejména pokud jde o tlačení registrací.

Verdikt je, že nové značky, které se chtějí prosadit v Evropě, budou potřebovat:

- Silná celoevropská prodejní a servisní síť (kterou lze vybudovat v jednotlivých zemích),

- Chcete-li přijmout omnichannel přístup k prodeji vozidel,

- Úspěšné značky, které si zajistily počáteční partnerství s půjčovnami a leasingovými společnostmi (a dalšími společnostmi zabývajícími se mobilitou), aby rychle maximalizovaly spotřebitelské kontaktní body,

- Vyvážit centralizované rozhodování s evropským a vnitrostátním rozhodováním. I když to představuje velkou výzvu, výsledné kompetence umožňují evropskou centricitu (zaměření).

Rozsah a důvěryhodnost

Vzhledem k tomu, že elektromobily složené z PHEV a bateriových elektrických vozidel (BEV) pravděpodobně zůstanou středem pozornosti v příštích 20 letech, někteří noví účastníci na evropském trhu již na svých domácích trzích převyšují zavedené značky.

Například společnost BYD prodala v Číně během první poloviny roku 1.2 více než 2023 milionu elektromobilů, což je mnohem více než Tesla s přibližně 300,000 170,000. Geely Auto (90,000 82,000 vozů) se umístilo před VW (XNUMX XNUMX kusů), zatímco Great Wall Motors (XNUMX XNUMX vozů) trumfl Nio, SAIC, Mercedes-Benz, Toyota a Stellantis.

Verdikt zní, že několik nových subjektů vstupujících do Evropy jsou vysoce uznávaní a osvědčení výrobci vozidel s desítkami let zkušeností. Velikost a autenticita na jejich domácím trhu by měly korelovat s jejich schopností přilákat evropské zákazníky.

Z hlediska technologie, produktové a hodnotové nabídky představuje Evropa vakuum, které se nové značky snaží zaplnit. První recenze produktů vypadají slibně. V Evropě existuje poptávka po cenově dostupných elektrifikovaných vozidlech kompatibilních s masovým trhem. Dokonce i PHEV mohou získat druhý dech se spolehlivým, vyšším a reálným elektrickým dojezdem nad 150 km.

Z pohledu nového hráče je rychlost zásadní. V současné době všechny tyto společnosti z velké části soutěží o stejného zákazníka. Výzvy v oblasti dodávek podporují také nové účastníky. Většina nově vstupujících se rozhodla pro založení zahraniční značky v Evropě a to je platná strategie. Hlavním úkolem je zajistit obohacení globálního rozhodování o myšlení zaměřené na Evropu, aby značka dosáhla svého plného potenciálu.